2023年2月25日,在北京市国贸正大中心,律联资本研究院举办《让融资落地——实战总裁高级研讨会》,投资银行家高鹏鹤做《A股全面注册制改革:新生态、新机遇、新征程》专题演讲和培训,众多高科技企业家、总经理参加培训。

全面实行注册制是涉及资本市场全局的重大改革。之前在各方共同努力下,科创板、创业板和北交所新三板试点注册制,主要制度规则经受住了市场检验,改革成效得到了市场认可。2023年全面实行注册制制度规则的发布实施,标志着注册制的制度安排基本定型,标志着注册制推广到全市场和各类公开发行股票行为,在中国资本市场改革发展进程中具有里程碑意义,构建资本市场新生态,对资本市场参与各方形成新机遇。

本次课程对全面注册制进行解读分析,并对企业上市流程、要点进行讲解,帮助企业家、董监高掌握走向资本市场前的必备知识、筹划、资本运作方案设计以及上市后的规范运作,能够玩转资本魔方、助力企业高速发展。

投资银行家高鹏鹤曾任某证券公司投资银行部执行总经理,证券上市保荐代表人,英国注册会计师ACCA、中国政法大学研究生实践导师,北京房山金融产业园融资顾问,中国证券业协会特聘专家,曾就职于国际四大会计师事务所Ernst & Young、河南农开基金(中信与河南财政厅合资)、中原证券投资银行部、天风证券并购融资总部,参与建行与工行的“A+H”上市审计,主持或参与合众思壮、山水文化、东湖高新、广济医药、郑州煤电等多家上市公司并购重组募集资金项目,主持或参与湖北联投集团、武汉新芯集成电路、瑞贝卡、金马股份等资本运作,主持或参与明德生物、洛阳升华等上市、新三板挂牌工作,主持或参与多只产业基金和并购基金的设立、募、投、管、退,拥有丰富的并购重组及公司资本运作实践经验。

首先,投资银行家高鹏鹤对全面注册制改革概述

(一)改革本质、改革标志、改革思路

(三)沪深主板发行条件财务指标前后对比

(四)多层次资本市场体系的结构、定位及功能

高鹏鹤重点讲述了多层次资本市场体系的结构、定位及功能,例如主板突出“大盘蓝筹”特色,重点支持业务模式成熟、经营业绩稳定、规模较大、具有行业代表性的优质企业。

创业板定位“三创四新”,深入贯彻创新驱动发展战略,适应发展更多依靠创新、创造、创意的大趋势,主要服务成长型创新创业企业,支持传统产业与新技术、新产业、新业态、新模式深度融合。

科创板聚焦“硬科技”定位。坚持面向世界科技前沿、面向经济主战场、面向国家重大需求。优先支持符合国家战略,拥有关键核心技术,科技创新能力突出,主要依靠核心技术开展生产经营,具有稳定的商业模式,市场认可度高,社会形象良好,具有较强成长性的企业。

北交所定位于服务创新型中小企业,尤其是“专精特新”小巨人;,重点支持先进制造业和现代服务业等领域的企业,推动传统产业转型升级。服务对象“更小、更早、更新”。

新三板市场定位:主要为创新型、创业型、成长型中小企业发展服务,符合条件的股份公司均可通过主办券商申请挂牌,公开转让股份,进行股权融资、债权融资、资产重组等。企业有相应的产品盈利模式;有较高成长性;中小企业跨越式发展的助推器、高层次资本市场上市公司的孵化器与蓄水池。

(五)交易所审核、证监会注册,加强事前事中事后全过程监管

交易所承担全面审核判断企业是否符合发行条件、上市条件和信息披露要求的责任,并形成审核意见。证监会基于交易所审核意见依法履行注册程序的同时,将加强对交易所审核工作的统筹协调和监督。审核注册机制的优化,将大大提高审核注册的效率和可预期性。

这次改革,充分总结试点阶段的经验,对事前事中事后全过程监管执法进行了系统化安排。在前端,坚守板块定位,加大发行上市全链条监管力度,压实发行人、中介机构、交易所等各层面责任,严格审核,严把上市公司质量关。在中端,加强发行监管和上市公司持续监管的联动,规范上市公司治理,加大退市力度,促进优胜劣汰。在后端,保持“零容忍”执法高压态势,形成强有力震慑。

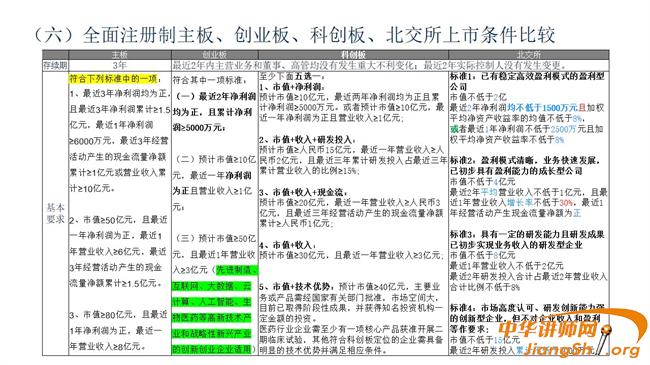

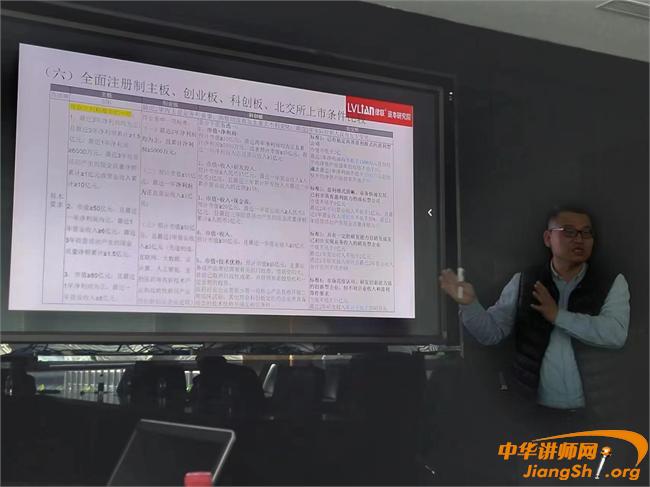

(六)全面注册制主板、创业板、科创板、北交所上市条件比较

沪深主板上市的财务指标要求三选一:

1、最近3年净利润均为正,且最近3年净利润累计≥1.5亿元,最近1年净利润≥6000万元,最近3年经营活动产生的现金流量净额累计≥1亿元或营业收入累计≥10亿元。

2、市值≥50亿元,且最近一年净利润为正,最近1年营业收入≥6亿元,最近3年经营活动产生的现金流量净额累计≥1.5亿元。

3、市值≥80亿元,且最近1年净利润为正,最近一年营业收入≥8亿元。

创业板要求符合其中一项标准:

(一)最近2年净利润均为正,且累计净利润≥5000万元;

(二)预计市值≥10亿元,最近一年净利润为正且营业收入≥1亿元;

(三)预计市值≥50亿元,且最近1年营业收入≥3亿元(先进制造、互联网、大数据、云计算、人工智能、生物医药等高新技术产业和战略性新兴产业的创新创业企业适用)

科创板要求至少下面五选一:

1、市值+净利润:

预计市值≥10亿元,最近两年净利润均为正且累计净利润≥5000万元。或者预计市值≥10亿元,最近一年净利润为正且营业收入≥1亿元;

2、市值+收入+研发投入:

预计市值≥人民币15亿元,最近一年营业收入≥人民币2亿元,且最近三年累计研发投入占最近三年累计营业收入的比例≥15%;

3、市值+收入+现金流:

预计市值≥20亿元,最近一年营业收入≥人民币3亿元,且最近三年经营活动产生的现金流量净额累计≥人民币1亿元;

4、市值+收入:

预计市值≥30亿元,且最近一年营业收入≥3亿元;

5、市值+技术优势:预计市值≥40亿元,主要业务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果,并获得知名投资机构一定金额的投资。

医药行业企业需至少有一项核心产品获准开展二期临床试验,其他符合科创板定位的企业需具备明显的技术优势并满足相应条件。

北交所要求四选一标准

标准1:已有稳定高效盈利模式的盈利型公司

市值不低于2亿

最近2年净利润均不低于1500万元且加权平均净资产收益率的均值不低于8%,

或者最近1年净利润不低于2500万元且加权平均净资产收益率不低于8%

标准2:盈利模式清晰,业务快速发展,已初步具有盈利能力的成长型公司

市值不低于4亿元

最近2年平均营业收入不低于1亿元,且最近1年营业收入增长率不低于30%,最近1年经营活动产生现金流量净额为正

标准3:具有一定的研发能力且研发成果已初步实现业务收入的研发型企业

市值不低于8亿元

最近1年营业收入不低于2亿元

最近2年研发投入合计占最近2年营业收入合计比例不低于8%

标准4:市场高度认可、研发创新能力强的创新型企业,但不对企业收入和盈利等作要求:

市值不低于15亿元,最近2年研发投入累计不低于5000万元

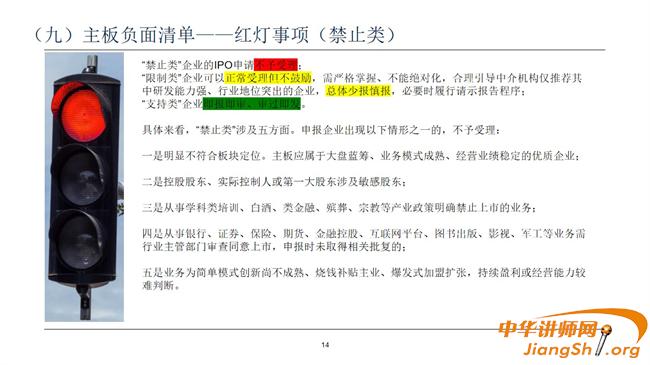

(九)主板负面清单——红灯事项(禁止类)

“禁止类”企业的IPO申请不予受理;

“限制类”企业可以正常受理但不鼓励,需严格掌握、不能绝对化,合理引导中介机构仅推荐其中研发能力强、行业地位突出的企业,总体少报慎报,必要时履行请示报告程序;

“支持类”企业即报即审、审过即发。

具体来看,“禁止类”涉及五方面。申报企业出现以下情形之一的,不予受理:

一是明显不符合板块定位。主板应属于大盘蓝筹、业务模式成熟、经营业绩稳定的优质企业;

二是控股股东、实际控制人或第一大股东涉及敏感股东;

三是从事学科类培训、白酒、类金融、殡葬、宗教等产业政策明确禁止上市的业务;

四是从事银行、证券、保险、期货、金融控股、互联网平台、图书出版、影视、军工等业务需行业主管部门审查同意上市,申报时未取得相关批复的;

五是业务为简单模式创新尚不成熟、烧钱补贴主业、爆发式加盟扩张,持续盈利或经营能力较难判断。

(十)主板负面清单——黄灯事项(限制类)

“限制类”涉及五方面。

一是产品为食品、家电、家具、服装鞋帽等相对传统、行业壁垒较低的大众消费类企业;

二是从事快销餐饮连锁业务企业,综合考虑经营期限、企业规模、品牌知名度、大众口碑、运营规范等因素审慎掌握;

三是从事新冠核酸、抗原产业链等涉疫业务企业,综合考虑疫情防控常态化以后生物医药企业涉疫业务收入占比、持续经营能力或者原为生物医药企业、后参与涉疫业务等因素审慎掌握;

四是经营稳健但没有多少成长空间的“小老树”;

五是股东或业务已经引发重大舆情的。

“允许类”即申报企业不存在“禁止类”或“限制类”情形的,原则上都可以正常受理。

“支持类”是,符合国家重大战略需求,属于高水平科技自立自强、关键核心技术攻关、实现进口替代等领域的高科技企业,即报即审、审过即发,主要包括集成电路、先进生物医药研发生产等服务国家重大发展战略的企业。

(十三)新三板挂牌、转板北交所上市的架构及路径——最快13个月上市

第二章 企业上市的流程

(一)上市的具体流程以及所需要的时间(主板、创业板、科创板、北交所)

(二)企业改制(改制的要点、内容、流程)

(三)辅导验收(验收目的、内容、方式、程序、披露)

(四)申报文件的制作

(五)审核、问询、反馈阶段的工作内容和注意事项

(六)证监会注册(主要工作及注意事项)

(七)询价与发行(发行价格的确定以及发行的主要事项)

(八)提高股票估值的方法

(九)上市后持续督导

第三章 IPO审核重点关注问题

(一)审核重点关注问题汇总(法律、财务、业务)

(二)持续经营能力

(三)主体资格的要求

(四)独立性要求

(五)合法合规、规范运作

(六)财务会计合规

(七)募集资金项目合规

(八)上市审核被否的应对解决方案

(九)经典案例:XXXX审核遇到的问题

第四章 企业进入资本市场前的筹划

(一)顶层资本运作架构设计

(二)0税负的税务筹划架构

(三)打造、传递动人的资本市场故事

(四)提炼商业模式

(五)制定战略发展规划

(六)整体产权设计调整

(七)公司治理结构标准与规范

(八)董事会的构成

(九)高管团队

(十)员工安排

(十一)业务调整

(十二)账务调整

(十三)法律调整

各位企业家也结合本单位的融资上市等实际情况提出了各种问题,投资银行家高鹏鹤对这些问题逐个答复,并提供了多个解决方案。参会的投资机构也讲了投资标准。参会各方纷纷约定下周到各个公司进行现场调研,争取达到投资、融资、上市的合作。

浙公网安备 33010802003509号

杭州讲师网络科技有限公司

浙公网安备 33010802003509号

杭州讲师网络科技有限公司